About

Philosophy

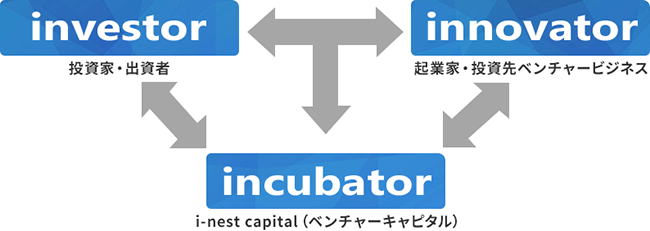

i:innovator(起業家)、investor(投資家)、 そしてincubator(私たちVC)。

3者にとって心地よく安心できる場所(nest)でありたいという想いを、

i-nest capitalという名前に込めました。

本事業の当事者(3者)が相互に揺るぎない信頼感を持ち、共に新産業創造&生産性向上を目指して参ります。

Fund

1号ファンド「i-nest1号投資事業有限責任組合」

- 設立 : 2019年12月(期間10年)

- 総額 : 73億円(組成完了)

- 原則国内投資

- 目標 : 投資回収倍率(MoC)3倍以上、目標IRR 20%以上(グロス)

- 諮問委員会(アドバイザリーボード)設置

- 主な投資家(有限責任組合員) : 独立行政法人中小企業基盤整備機構、株式会社NTTドコモ、株式会社パワーソリューションズ、東京貿易ホールディングス株式会社、株式会社みずほ銀行、みずほ証券株式会社、リコーリース株式会社

- 法務顧問 : 森・濱田松本法律事務所

- 法定監査 : 太陽有限責任監査法人

2号ファンド「i-nest2号投資事業有限責任組合」

- 設立 : 2025年1月(期間10年)

- 総額 : 60-80億円(目標)

- 原則国内投資

- 目標 : 投資回収倍率(MoC)3倍以上、目標IRR 20%以上(グロス)

- 諮問委員会(アドバイザリーボード)設置

- 主な投資家(有限責任組合員) : 独立行政法人中小企業基盤整備機構、X Asset株式会社、株式会社岡三証券グループ、 株式会社みずほ銀行、株式会社山陰合同銀行

- 法務顧問 : 森・濱田松本法律事務所

- 法定監査 : 太陽有限責任監査法人

Mission「起業家・投資家・VCの3者による価値創造に貢献する」

Vision

1社会への貢献

- VC投資を通じた新産業創造&生産性向上の実現

- 次世代を担う若手キャピタリストの育成

2LPへの貢献(LP=有限責任組合員)

- 投資回収倍率(MoC)3.0×、IRR20%以上(グロス)の投資パフォーマンス

- ベンチャーとLP投資家を繋ぎ、Win-Winの協業を推進

3VBへの貢献(VB=ベンチャー)

- 多面的・長期的な視点で、成長の促進/阻害要因を見極め、VBと共に取り組む

- 外部専門家とも連携の上、成長段階に応じた有効な経営支援を行う

4キャピタリストの活動環境

- 透明性が高く、責任と成果が一致する、働き甲斐のある体制

- 対話を重視し、相互協力と知的好奇心を原動力とする働き方・学びの場

- 相互理解の下、全員が安心して自己実現に取り組む、安全基地のような職場環境

Credo

1Hospitality(利他主義)

- 社会、LP投資家、(投資先)ベンチャーに貢献することが本事業の存在意義

- 他者への貢献にやりがい・喜びを見出すマインドセット

- 自発的に他のチームメンバーを手助けする社内カルチャー

2Open Mind(情報共有)

- 投資検討案件の全情報、当社の経営情報をLP投資家と共有(ただし、秘密保持契約(NDA)を遵守)

- 社内外の知見・ネットワークを柔軟に受け入れる学びの姿勢

- 思い込みを排除し、有望な投資先ベンチャーに出会うまで、探し続ける根気

3Safety(安全基地)

- 闊達な意見交換・対話を重視(お互いに敬意をもって接し、自由に発言できる場作り)

- 個々の能力が十分生かされ、学びと自己実現に前向きに取り組める環境

- 心身の健康・ワークライフバランスを尊重し、生活の充実を支援

Value for Venture Business~経験・ノウハウを生かした実効的な支援~

-

シード/アーリーステージ

- 会社運営の基礎

(株主総会、取締役会、決算、KPI設定等) - ビジネスモデル作り込み

(プロダクト、営業体制、特許戦略等) - チームメンバーの募集

外部連携

- 弁護士/弁理士事務所

- 税理士事務所

- 社会保険事務所

- 会社運営の基礎

-

ミドルステージ

- 拡大のための組織設計・採用

- ビジネスモデルの業務フロー落とし込み

- 資金調達・中期経営計画・資本政策作成

外部連携

- 銀行

- 採用コンサルタント

- マーケティング/PRコンサルタント

-

レイターステージ

- 主幹事証券・監査法人選定

- 社内体制強化

(予実管理、労務管理等) - エクイティストーリーの作成

外部連携

- 監査法人

- 証券法人

- IPO/M&Aコンサルタント

Investment Strategies

投資領域

AIやDX化を含むテクノロジーによる高成長領域

- 新たなライフスタイル・

エンターテインメント -

- 自社IP開発(クリエイター、配信社、電子コミック、動画、競技団体等)

- IT・AIをk強牛、特定のニーズ充足やペイン解消するサービス

- インバウンド、資産形成等の成長領域を活性化するサービス

- 先端技術による革新的な産業の創造

-

- 国策として強化方針が明確な、半導体、脱炭素、宇宙領域

- 大学の研究レベルが世界的に高い、材料や再生医療等の分野

- 先端AIを活用した革新的技術の開発

- 既存産業への付加価値の創造

(AI活用やDX化等) -

- セキュリティ・製造業・他特定産業にフォーカスしたプロダクト・サービス(膨大なデータの処理が必要)

- AIを活かせる業務管理、人事・マーケティング領域の業務支援プロダクト

新産業の創造、社会課題の解決

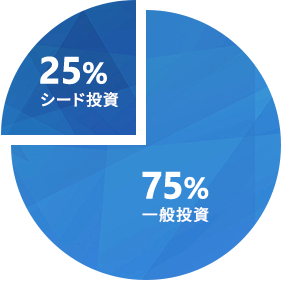

投資ポートフォリオ

ファンド投資額の25%を、シード投資に充当

- 大きな投資倍率を目指すシード投資に一定割合を充当

- 会社設立前から情報収集・関与し、有望案件を選択

ファンド投資額の75%を、その他のステージ(一般投資)に割当

- ポートフォリオ形成による分散効果(回収時期等)を期待

- アーリー、ミドル、レイターそれぞれファンド比率1/3を目安

マイルストン投資により有望案件への投資比率を積み上げ

- 有望案件(一定条件等をクリア)に対しては、積極的に追加投資

Process

- 01案件開拓

-

- 「思い込みを排除し、有望な投資先ベンチャーに出会うまで、探し続ける根気」(Credo)

- 幅広い情報源から、数多くの案件を開拓(2021年末時点:約4.9千件のデータベース)

- 02一次DD(デューデリジェンス)

-

- 投資チームにて、経営陣、事業バリュー(付加価値)、市場成長性、投資条件を評価

- 今後の成長ストーリー・リスクを含めた制約条件について、仮説を作成

- 03外部ヒアリング

-

- 仮説検証のため、当該事業の顧客、パートナー企業、外部有識者等から十分な情報収集

- 04二次DD(デューデリジェンス)

-

- 仮説・検証を踏まえて、投資チーム内で議論、投資条件の妥当性を評価

- 投資候補先ベンチャーと成長戦略(営業推進、採用方針等)、Exitの方針等を議論

- 05投資委員会

-

- オブサーバー(LP投資家)を含めた最終議論・意思決定

- 付議資料、議事録を共有し、投資チーム内議論の透明性・説明責任を確保

- 06投資実行

-

- 投資契約書を締結し、投資後のモニタリング・指導体制を含む、投資者の権利を確保

- 投資金額の振込を実行

|HOMEに戻る|